Bundesverband Alternative Investments e.V. (BAI)

Alternative Investments

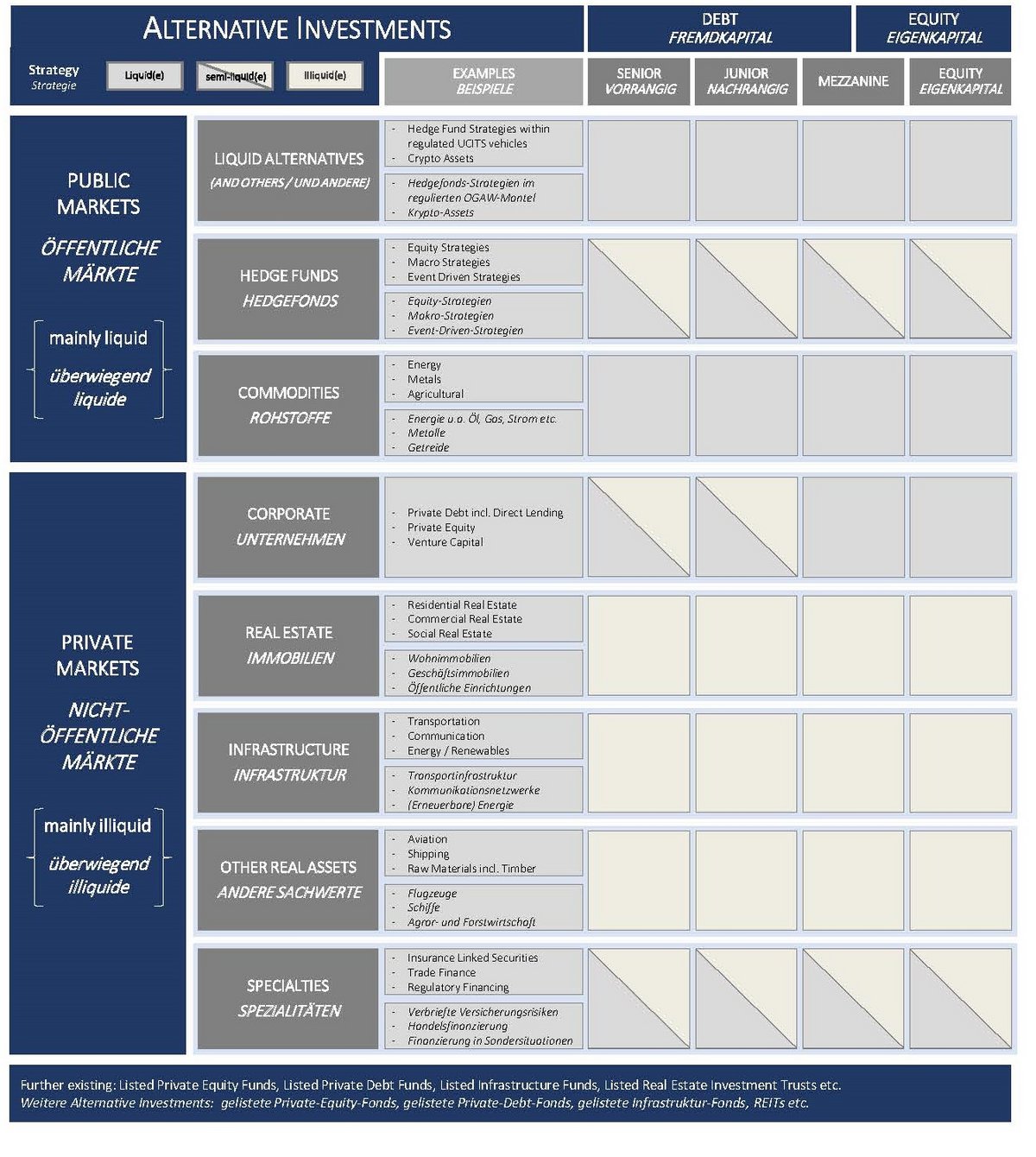

Der Begriff wird oft mit Infrastruktur oder Private Equity verbunden, dabei erstreckt sich das Feld der AI jedoch ebenso auf die Bereiche Private Debt, Real Estate, Hedgefonds oder Rohstoffe sowie viele weitere Spezialitäten wie beispielsweise Flugzeug- oder Schiffsfinanzierung und auch Krypto-Assets. Da keine allgemeingültige Definition existiert, findet man diverse Auslegungen. Der BAI versteht unter AI die Investition in nicht traditionelle Anlageklassen (außerhalb von Aktien und Anleihen) oder die Investition in diese Anlageklassen unter Zuhilfenahme komplexer, nicht traditioneller Strategien.

Alternative Investments entwickeln sich zu einem unverzichtbaren Bestandteil der Kapitalanlage insbesondere bei institutionellen Investoren wie Versicherungen, Pensionskassen/ -fonds oder Versorgungswerken, aber auch vermögenden Privatpersonen. Eine trennscharfe Einteilung der einzelnen Klassen ist häufig schwierig. Hedgefonds beispielsweise können nach Anlageklassen und -strategien kategorisiert werden, ihr gemeinsamer Nenner aber ist häufig auch die Art und Weise oder der Zeitpunkt der Investition. Was die Anlageklassen und -strategien eint, ist die Tatsache, dass sie bei entsprechender Portfolioallokation zu einer deutlichen Verbesserung der Rendite/Risiko-Relation beitragen. Über den Diversifikationseffekt hinaus gibt es noch weitere Merkmale, die Alternative Investments kennzeichnen, wie z.B.

- überdurchschnittliches Renditepotential,

- ggf. Einsatz von Derivaten oder Leerverkäufen,

- Renditen häufig nicht normalverteilt,

- komplexe Performance- und Risikomessung,

- ggf. geringere Liquidität,

- ggf. geringere Transparenz.

Strategien oder Konzepte, die über ein langfristiges Investieren in nicht börsengehandelte Anlagegegenstände Stabilität ins Portfolio bringen, können einen signifikanten Wertbeitrag zur Effizienzsteigerung oder Sanierung von Unternehmen (Private Equity), wie auch zur Energiewende oder zu nachhaltiger Versorgung (z.B. Infrastruktur) leisten. Regelmäßig werden Anlagen in landwirtschaftliche Nutzflächen, Immobilien, Sachwerte wie Flugzeuge und Schiffe oder Rohstoffe dem Bereich AI zugerechnet. In jüngster Zeit gewinnen auch Krypto-Assets vermehrt an Bedeutung. Typisch für Alternative Investments ist auch die Vielfalt der Strukturierungs-und Zugangsmöglichkeiten: neben direkten und indirekten Anlagen (z.B. über Fonds oder Derivate) kann zwischen Eigenkapitalanlagen auf der einen Seite und Fremdkapitalanlagen (z.B.Darlehen) auf der anderen Seite gewählt werden. Die Bereitstellung von Krediten durch Nicht-Banken (also z.B. durch Kreditfonds), ohne die Einschaltung des Kapitalmarktes, wird auch als Private Debt bezeichnet.

Die Finanzkrise und das seitdem vorherrschende Marktumfeld haben aufgezeigt, dass eine reine Portfoliodiversifizierung über Aktien und Anleihen, die sich zudem lediglich auf das Kaufen, Halten und spätere Verkaufen (Buy-and-Hold-Strategie) beschränkt, nicht immer zielführend ist. Hinzu kommt das nun bereits seit mehreren Jahren andauernde Niedrigzinsumfeld, das die Renditen der Portfolien erheblich belastet. Institutionelle haben so zunehmend Probleme, ihren Verpflichtungen in Form von Garantiezinssätzen nachzukommen. Um dem zu begegnen, bieten sich aus dem Anlageuniversum der Alternative Investments diverse Strategien an. Durch die stärkere Verflechtung der internationalen Finanzmärkte miteinander steigen die Korrelationen zueinander, wodurch eine geografische Diversifikation über verschiedene Märkte – und zum Teil auch über verschiedene Anlageklassen – nicht mehr den gewünschten risikomindernden Effekt bringt. Die Korrelation ist eine Größe, die den statistischen Zusammenhang zwischen zwei Zeitreihen (z.B. Renditen) aufzeigt. In der Portfoliobildung lassen sich durch die Kombination schwach korrelierter Anlagen Diversifikationseffekte erzielen. Das Gesamtrisiko eines Portfolios ist geringer, wenn seine Bestandteile lediglich schwach miteinander korrelieren. Folglich bedarf es bei der Portfoliozusammensetzung der Auswahl von Assets, bei denen ein solcher Gleichlauf nicht bzw. nur eingeschränkt auftritt. Gerade zu diesem Zweck werden Alternative Investments in der modernen Portfolioallokation eingesetzt.Die Bedeutung von Alternative Investments wird weiter zunehmen: Insbesondere Private Debt, Private Equity oder Infrastruktur werden vermehrt fester Bestandteil der Portfoliostrukturierung sein. Dies ist zum einen dem makroökonomischen Umfeld geschuldet, entspricht aber auch einem sich verändernden Umgang und der aktiven Steuerung von Risiken, die mit dem in der Investmentbranche aufgebauten Know-how besser gemanagt werden können.